Hiện nay có rất nhiều mẫu tờ khai thuế thu nhập cá nhân cho nhiều đối tượng, phục vụ cho nhiều mục đích sử dụng khác nhau như: Khai thuế TNCN, quyết toán thuế TNCN, khấu trừ thuế TNCN…Vậy bạn cần dùng mẫu tờ khai thuế TNCN nào cho hợp lý? Bài viết dưới đây của MISA meInvoice sẽ giải đáp cho bạn câu hỏi trên.

Nếu cần biết những thông tin cụ thể về thuế TNCN, hãy tham khảo ngay bài viết: Thuế thu nhập cá nhân là gì? Những điều cần phải biết

1. Mẫu tờ khai thuế thu nhập cá nhân mới nhất

1.1 Mẫu số: 02/KK-TNCN Ban hành kèm theo Thông tư số 80/2021/TT-BTC của Bộ trưởng Bộ Tài chính

-

Thời hạn áp dụng: Từ ngày 29 tháng 9 năm 2021

-

Đối tượng áp dụng: Dành cho cá nhân cư trú và cá nhân không cư trú có thu nhập từ tiền lương, tiền công và khai thuế trực tiếp với cơ quan thuế

-

Mục đích sử dụng: Kê khai thuế TNCN với Cơ quan thuế

Tải mẫu 02/KK-TNCN tại

44. TK 02.KK-TNCN

1.2 Mẫu số: 03/BĐS-TNCN Ban hành kèm theo Thông tư số 80/2021/TT-BTC của Bộ trưởng Bộ Tài chính)

- Thời hạn áp dụng: Từ ngày 29 tháng 9 năm 2021

- Đối tượng áp dụng: Áp dụng đối với cá nhân có thu nhập từ chuyển nhượng bất động sản; thu nhập từ nhận thừa kế và nhận quà tặng là bất động sản

- Mục đích sử dụng: Kê khai thuế TNCN với Cơ quan thuế

Tải mẫu 03/BĐS-TNCN tại đây.

47. TK 03.BDS-TNCN

1.3 Mẫu số: 04/CNV-TNCN Ban hành kèm theo Thông tư số 80/2021/TT-BTC của Bộ trưởng Bộ Tài chính

- Thời hạn áp dụng: Từ ngày 29 tháng 9 năm 2021

- Đối tượng áp dụng: Áp dụng đối với cá nhân có thu nhập từ chuyển nhượng vốn góp,

cá nhân chuyển nhượng chứng khoán khai trực tiếp với cơ quan thuế

và tổ chức, cá nhân khai thuế thay, nộp thuế thay cho cá nhân - Mục đích sử dụng: Kê khai thuế TNCN với Cơ quan thuế

Tải mẫu 04/CNV-TNCN tại đây.

48. TK 04 CNV-TNCN

1.4 Mẫu số: 04/ĐTV-TNCN Ban hành kèm theo Thông tư số 80/2021/TT-BTC của Bộ trưởng Bộ Tài chính

- Thời hạn áp dụng: Từ ngày 29 tháng 9 năm 2021

- Đối tượng áp dụng: Áp dụng đối với cá nhân nhận cổ tức bằng chứng khoán, lợi tức ghi tăng vốn, chứng khoán thưởng cho cổ đông hiện hữu khi chuyển nhượng và tổ chức, cá nhân khai thuế thay, nộp thuế thay cho cá nhân

- Mục đích sử dụng: Kê khai thuế TNCN với Cơ quan thuế

Tải mẫu 04/ĐTV-TNCN tại đây.

50. TK 04 .DTV-TNCN

1.5 Mẫu số: 04/NNG-TNCN Ban hành kèm theo Thông tư số 80/2021/TT-BTC của Bộ trưởng Bộ Tài chính

- Thời hạn áp dụng: Từ ngày 29 tháng 9 năm 2021

- Đối tượng áp dụng: Áp dụng đối với cá nhân không cư trú có thu nhập từ kinh doanh, cá nhân có thu nhập từ đầu tư vốn, bản quyền, nhượng quyền thương mại, trúng thưởng được trả từ nước ngoài

- Mục đích sử dụng: Kê khai thuế TNCN với Cơ quan thuế

Tải mẫu 04/NNG-TNCN tại đây.

52. 04.NNG-TNCN

1.6 Mẫu số: 04/TKQT-TNCN Ban hành kèm theo Thông tư số 80/2021/TT-BTC ngày 29 tháng 9 năm 2021 của Bộ trưởng Bộ Tài chính

- Thời hạn áp dụng: Từ ngày 29 tháng 9 năm 2021

- Đối tượng áp dụng: Áp dụng đối với cá nhân nhận thừa kế, quà tặng không phải là bất động sản

- Mục đích sử dụng: Kê khai thuế TNCN với Cơ quan thuế

Tải mẫu 04/TKQT-TNCN tại đây.

53. TK 04.TKQT-TNCN

1.7 Mẫu số: 05/KK-TNCN Ban hành kèm theo Thông tư số 80/2021/TT-BTC ngày 29 tháng 9 năm 2021 của Bộ trưởng Bộ Tài chính

- Thời hạn áp dụng: Từ ngày 29 tháng 9 năm 2021

- Đối tượng áp dụng: Áp dụng đối với tổ chức, cá nhân trả các khoản thu nhập từ tiền lương, tiền công

- Mục đích sử dụng: Kê khai thuế TNCN với Cơ quan thuế

Tải mẫu 05/KK-TNCN tại đây.

54. TK 05KK_TNCN

1.8 Mẫu số: 06/TNCN Ban hành kèm theo Thông tư số 80/2021/TT-BTC của Bộ trưởng Bộ Tài chính

- Thời hạn áp dụng: Từ ngày 29 tháng 9 năm 2021

- Đối tượng áp dụng: Áp dụng đối với tổ chức, cá nhân trả thu nhập khấu trừ thuế đối với thu nhập từ đầu tư vốn, từ chuyển nhượng chứng khoán, từ bản quyền, từ nhượng quyền thương mại, từ trúng thưởng của cá nhân cư trú và cá nhân không cư trú; từ kinh doanh của cá nhân không cư trú; tổ chức, cá nhân nhận chuyển nhượng vốn của cá nhân không cư trú

- Mục đích sử dụng: Kê khai thuế TNCN với Cơ quan thuế

Tải mẫu 06/TNCN tại đây.

60.TK 06 TNCN

2. Mẫu tờ khai quyết toán thuế thu nhập cá nhân mới nhất

2.1 Mẫu số: 02/QTT-TNCN Ban hành kèm theo Thông tư số 80/2021/TT-BTC của Bộ trưởng Bộ Tài chính

- Thời hạn áp dụng: Từ ngày 29 tháng 9 năm 2021

- Đối tượng áp dụng: Áp dụng đối với cá nhân cư trú có thu nhập từ tiền lương, tiền công

- Mục đích sử dụng: Khai quyết toán thuế TNCN với Cơ quan thuế

Tải mẫu 02/QTT-TNCN tại đây.

45.TK QTT TLTC 02 QT-TNCN

2.2 Mẫu số: 05/QTT-TNCN Ban hành kèm theo Thông tư số 80/2021/TT-BTC ngày 29 tháng 9 năm 2021 của Bộ trưởng Bộ Tài chính

- Thời hạn áp dụng: Từ ngày 29 tháng 9 năm 2021

- Đối tượng áp dụng: Áp dụng đối với tổ chức, cá nhân trả thu nhập chịu thuế từ tiền lương, tiền công

- Mục đích sử dụng: Khai quyết toán thuế TNCN với Cơ quan thuế

Tải mẫu 05/QTT-TNCN tại đây.

54. TK 05KK_TNCN

2.3 Mẫu số: 08/UQ-QTT-TNCN giấy uỷ quyền quyết toán thuế TNCN Ban hành kèm theo Thông tư số 80/2021/TT-BTC ngày 29 tháng 9 năm 2021 của Bộ trưởng Bộ Tài chính

Tải mẫu 08/UQ-QTT-TNCN tại đây.

65. Giay uy quyen QT 08 UQQT-TNCN

3. Mẫu bảng kê chi tiết tờ khai thuế TNCN 2022 mới nhất

STT

Tên mẫu

Đối tượng áp dụng

Tải mẫu tại

1

Bảng kê giảm trừ gia cảnh cho người phụ thuộc (Kèm theo Tờ khai quyết toán thuế thu nhập cá nhân Mẫu số 02/QTT-TNCN)

Người phụ thuộc giảm trừ gia cảnh

Mẫu số: 02-1/BK-QTT-TNCN

46. BK 02-1.BK-QTT-TNCN

Bảng kê chi tiết người phụ thuộc giảm trừ gia cảnh (Kèm theo tờ khai quyết toán thuế thu nhập cá nhân mẫu số 05/QTT-TNCN)

Người phụ thuộc giảm trừ gia cảnh

Mẫu số: 05-3/BK-QTT-TNCN

53. TK 04.TKQT-TNCN

2

Bảng kê chi tiết cá nhân có phát sinh doanh thu từ hoạt động đại lý xổ số, đại lý bảo hiểm, bán hàng đa cấp

(Kèm theo Tờ khai 01/XSBHĐC kê khai vào hồ sơ khai thuế của kỳ tháng/quý cuối cùng trong năm tính thuế)

Đại lý xổ số, đại lý bảo hiểm, bán hàng đa cấp

42. TK 01 XSBHDC 43. BK 01-1 BK-XSBHDC

3

Bảng kê chi tiết cá nhân chuyển nhượng vốn

(Kèm theo tờ khai 04/CNV-TNCN)

Áp dụng đối với tổ chức khai thuế thay, nộp thuế thay cho nhiều cá nhân

Mẫu số: 04-1/CNV-TNCN

48. TK 04 CNV-TNCN 49. BK 04-1.CNV-TNCN

4

Bảng kê chi tiết kèm theo Tờ khai mẫu số 04/ĐTV-TNCN

Tổ chức khai thuế thay, nộp thuế thay cho nhiều cá nhân

Mẫu số: 04-1/ĐTV-TNCN

50. TK 04 .DTV-TNCN 51. BK 04-1.DTV-TNCN

5

Bảng kê chi tiết cá nhân thuộc diện tính thuế theo thuế suất toàn phần (Kèm theo tờ khai quyết toán thuế thu nhập cá nhân mẫu số 05/QTT-TNCN)

Cá nhân thuộc diện tính thuế theo thuế suất toàn phần

Mẫu số: 05-2/BK-QTT-TNCN

53. TK 04.TKQT-TNCN

6

Bảng kê chi tiết cá nhân thuộc diện tính thuế theo biểu luỹ tiến từng phần (Kèm theo tờ khai quyết toán thuế thu nhập cá nhân mẫu số 05/QTT-TNCN)

Cá nhân thuộc diện tính thuế theo biểu luỹ tiến từng phần

Mẫu số: 05-1/BK-QTT-TNCN

57. BK 05-1 BK-TNCN

4. Các loại tờ khai khác theo Thông tư 80 năm 2022 mới nhất

4.1 Mẫu số: 05-1/PBT-KK-TNCN Ban hành kèm theo Thông tư số 80/2021/TT-BTC ngày 29 tháng 9 năm 2021 của Bộ trưởng Bộ Tài chính

BẢNG XÁC ĐỊNH SỐ THUẾ THU NHẬP CÁ NHÂN PHẢI NỘP

ĐỐI VỚI THU NHẬP TỪ TIỀN LƯƠNG, TIỀN CÔNG VÀ TRÚNG THƯỞNG

(Kèm theo tờ khai 05/KK-TNCN hoặc Kèm theo tờ khai 06/TNCN).

Tải mẫu 05-1/PBT-KK-TNCN tại đây.

55. BK 05-1.PBT

4.2 Mẫu số: 07/ĐK-NPT-TNCN Ban hành kèm theo Thông tư số 80/2021/TT-BTC ngày 29 tháng 9 năm 2021 của Bộ trưởng Bộ Tài chính

BẢN ĐĂNG KÝ NGƯỜI PHỤ THUỘC

Tải mẫu 07/ĐK-NPT-TNCN tại đây.

62.TK DK NPT 07.DK-NPT-TNCN

4.3 Mẫu số: 07/XN-NPT-TNCN Ban hành kèm theo Thông tư số 80/2021/TT-BTC ngày 29 tháng 9 năm 2021 của Bộ trưởng Bộ Tài Chính

BẢNG KÊ KHAI VỀ NGƯỜI PHẢI TRỰC TIẾP NUÔI DƯỠNG

Tải mẫu 07/XN-NPT-TNCN tại đây.

63. PL 07.XN-NPT-TNCN

4.4 Mẫu số: 07/THĐK-NPT-TNCN Ban hành kèm theo Thông tư số 80/2021/TT-BTC ngày 29 tháng 9 năm 2021 của Bộ trưởng Bộ Tài chính

BẢNG TỔNG HỢP ĐĂNG KÝ NGƯỜI PHỤ THUỘC CHO NGƯỜI GIẢM TRỪ GIA CẢNH

Đối tượng áp dụng: Áp dụng đối với tổ chức, cá nhân trả thu nhập thực hiện đăng ký giảm trừ người phụ thuộc cho người lao động

Tải mẫu 07/THĐK-NPT-TNCN tại đây.

64. PL 07.THDK-NPT-TNCN

4.5 Mẫu số: 08/CK-TNCN Ban hành kèm theo Thông tư số 80/2021/TT-BTC ngày 29 tháng 9 năm 2021 của Bộ trưởng Bộ Tài chính

BẢN CAM KẾT

Đối tượng áp dụng: Áp dụng khi cá nhân nhận thu nhập và ước tính tổng thu nhập trong năm dương lịch chưa đến mức chịu thuế TNCN

Tải mẫu 08/CK-TNCN tại đây.

66. Ban cam ket 08.CK-TNCN

6. Tổng quan về thuế thu nhập cá nhân

6.1 Thuế thu nhập cá nhân là gì?

Thuế thu nhập cá nhân là khoản tiền thuế mà cá nhân có thu nhập thực hiện nghĩa vụ trích nộp một phần tiền lương hoặc từ những nguồn thu khác cho Ngân sách nhà nước, sau khi miễn giảm một số chi phí khác theo quy định.

Theo đó, việc thực hiện khai Thuế Thu nhập cá nhân tháng, quý được thực hiện theo quy định tại Điều 8, Nghị định số 126/2020/NĐ-CP ngày 19/10/2020. Các loại thuế khai theo tháng, khai theo quý, khai theo năm, khai theo từng lần phát sinh nghĩa vụ thuế và quyết toán thuế.

6.2 Xác định tờ khai thuế thu nhập cá nhân theo Quý hay theo Tháng

Thuế TNCN là loại thuế được kê khai theo từng tháng trừ trường hợp khác theo nghị định 126/2020/NĐ-CP, đối tượng khai thuế theo quý là:

Người nộp thuế thuộc diện khai thuế thu nhập cá nhân theo tháng được quy định tại điểm a khoản 1 Điều 8 Nghị định này nếu đủ điều kiện khai thuế giá trị gia tăng theo quý thì được lựa chọn khai thuế thu nhập cá nhân theo quý.

Người nộp thuế đáp ứng tiêu chí khai thuế theo quý được lựa chọn khai thuế theo tháng hoặc quý ổn định trọn năm dương lịch.”.

Như vậy, nếu doanh nghiệp đủ điều kiện khai thuế GTGT theo quý thì được chọn khai thuế TNCN theo quý, ngược lại các DN khác phải kê khai theo tháng.

6.3 Đối tượng cần nộp tờ khai thuế thu nhập cá nhân

Luật Thuế thu nhập cá nhân quy định:

Tổ chức, cá nhân trả thu nhập có trách nhiệm kê khai, khấu trừ, nộp thuế vào ngân sách nhà nước và quyết toán thuế đối với các loại thu nhập chịu thuế trả cho đối tượng nộp thuế.”

Theo đó, trường hợp tổ chức, cá nhân phát sinh trả thu nhập chịu thuế TNCN mới thuộc diện phải khai thuế TNCN, ngoài ra nếu không phát sinh trả thu nhập chịu thuế TNCN tháng/quý nào thì không phải khai thuế TNCN của tháng/quý đó.

Tham khảo những quy định đáng chú ý của Luật thuế thu nhập cá nhân

Cụ thể, đối tượng được quy định phải khai và nộp thuế TNCN bao gồm:

-

Các cá nhân cư trú có thu nhập từ tiền lương, tiền công được chi trả bởi các tổ chức Quốc tế, Đại sứ quán, Lãnh sự quán tại Việt Nam nhưng các tổ chức này chưa khấu trừ thuế;

-

Các cá nhân cư trú có thu nhập từ các khoản tiền lương tiền công được chi trả từ các doanh nghiệp, tổ chức, cá nhân ngoại quốc;

-

Cá nhân có thu nhập từ chuyển nhượng bất động sản kê khai thuế theo từng lần phát sinh, bao gồm cả đối tượng được miễn thuế;

-

Tổ chức, cá nhân chi trả thu nhập có phát sinh khấu trừ từ thuế TNCN khai thuế

-

Thu nhập từ chuyển nhượng vốn

-

Thu nhập từ chuyển nhượng chứng khoán: Cá nhân chuyển nhượng chứng khoán của Công ty đại chúng giao dịch tại Sở giao dịch chứng khoán hoặc không thông qua hệ thống giao dịch trên Sở giao dịch chứng khoán;

-

Doanh nghiệp được ủy quyền quyết toán TNCN thay cho cá nhân chuyển nhượng chứng khoán.

-

Cá nhân cư trú chuyển nhượng vốn góp kê khai thuế theo từng lần, kể cả có hoặc không phát sinh thu nhập

-

Cá nhân có thu nhập từ hoạt động chuyển nhượng vốn tại Việt Nam dù không cư trú;

-

Có sự thay đổi danh sách thành viên góp vốn nhưng chuyển nhượng vốn không có chứng từ chứng minh cổ đông chuyển nhượng vốn đã hoàn thành nghĩa vụ thuế thì doanh nghiệp có cá nhân chuyển nhượng vốn chịu trách nhiệm khai thuế, nộp thuế thay cho cá nhân.

Lưu ý về định nghĩa cá nhân cư trú tại Việt Nam

Cá nhân cư trú là người đáp ứng 1 trong 2 điều kiện sau:

-

Cá nhân hiện diện trên lãnh thổ Việt Nam từ 183 ngày trở lên trong một năm dương lịch hoặc 12 tháng liên tục kể từ ngày đầu tiên có mặt tại Việt Nam, ngày đến và ngày đi coi như một ngày.

-

Cá nhân có nơi ở thường xuyên tại Việt Nam, gồm có nơi đăng ký thường trú/ tạm trú hoặc nhà thuê để ở tại Việt Nam với hợp đồng thuê từ 183 ngày trở lên trong năm tính thuế/ Có mặt tại Việt Nam thực tế dưới 183 ngày trong năm tính thuế mà không chứng minh được là cá nhân cư trú của nước nào.

6.4 Cách tính thuế TNCN

Trường hợp 1: Với cá nhân là người lao động cư trú, có hợp đồng lao động từ 3 tháng

Thuế TNCN phải nộp = Thu nhập tính thuế X Thuế suất

Thu nhập tính thuế = Thu nhập chịu thuế – Các khoản giảm trừ

Thu nhập chịu thuế = Tổng thu nhập – Các khoản được miễn thuế

Trong đó,

(1) Tổng thu nhập là các khoản thu bao gồm tiền lương, tiền công, thù lao, hay các khoản thu khác có tính chất tiền lương, công của người nộp thuế nhận được trong kỳ (bao gồm cả trợ cấp, phụ cấp…)

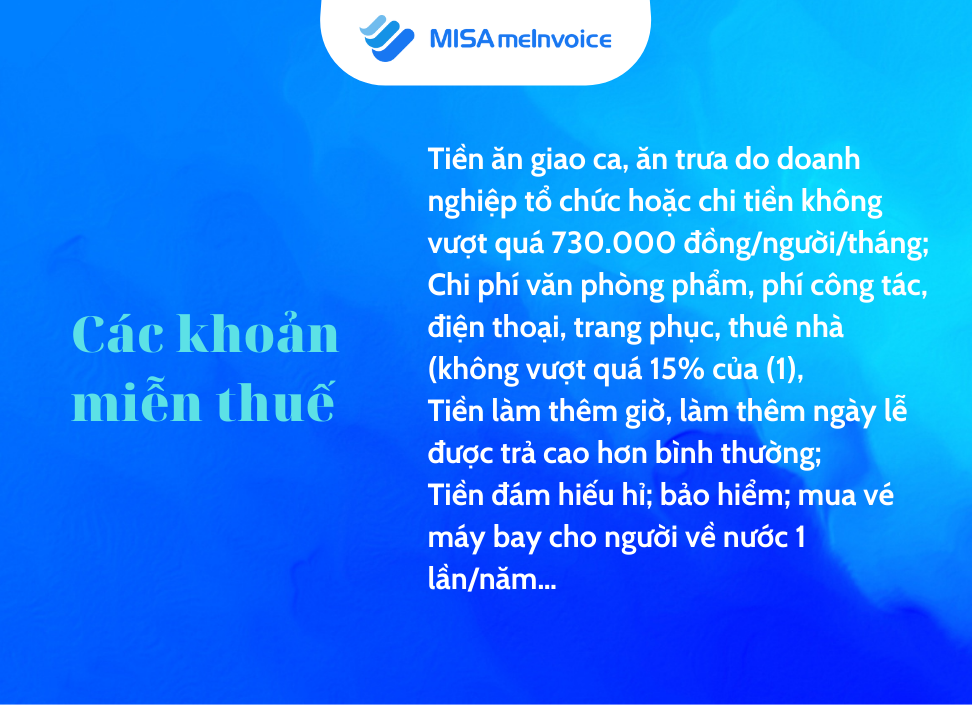

(2) Các khoản được miễn thuế: Tiền ăn giao ca, ăn trưa do doanh nghiệp tổ chức hoặc chi tiền không vượt quá 730.000 đồng/người/tháng; Chi phí văn phòng phẩm, phí công tác, điện thoại, trang phục, thuê nhà (không vượt quá 15% của (1), tiền làm thêm giờ, làm thêm ngày lễ được trả cao hơn bình thường; tiền đám hiếu hỉ; bảo hiểm; mua vé máy bay cho người về nước 1 lần/năm…

(3) Các khoản giảm trừ: Giảm trừ gia cảnh; Bảo hiểm bắt buộc; từ thiện, khuyến học…

(4) Thuế suất thuế TNCN

Lưu ý:

Với DN kê khai theo Quý: Cần tính tổng tiền thuế TNCN từng tháng thay vì tính bình quân các tháng. Khi quyết toán cuối năm thì phải tính bình quân, lấy tổng số tiền chia 12 tháng.

Trường hợp 2: Với cá nhân là người lao động dưới 3 tháng

Các tổ chức, cá nhân chi trả tiền công, thù lao cho cá nhân cư trú ký hoặc không ký hợp đồng lao động dưới 3 tháng có thu nhập từ 2.000.000 đồng/lần cần khấu trừ thuế TNCN theo mức 10% rồi mới chi trả cho lao động

Cách tính thuế thuế TNCN

Thuế TNCN phải nộp

= Toàn bộ thu nhập nhận được (tính cả trợ cấp tiền ăn,…) X 10%

Trường hợp 3: Với cá nhân không cư trú

Thuế TNCN phải nộp = Thu nhập chịu thuế X 20%

Thu nhập chịu thuế bao gồm tổng số tiền lương, tiền công, thù lao và các khoản tương tự.

Cảm ơn các bạn đã đón đọc bài viết của MISA meInvoice! Doanh nghiệp quan tâm phần mềm MISA meInvoice & có nhu cầu dùng thử MIỄN PHÍ đầy đủ tính năng hóa đơn điện tử MISA trong 7 ngày, vui lòng liên hệ Hotline: 090 488 5833 hoặc ĐĂNG KÝ tại đây:

Đọc thêm về

>> Hướng dẫn thủ tục hoàn thuế TNCN

>> Tổng hợp các quy định mới nhất về luật thuế thu nhập cá nhân mới nhất

>> Cách cài đặt và sử dụng phần mềm htkk hỗ trợ kê khai thuế

>> Hướng dẫn cách tìm mã số thuế cá nhân mới và đơn giản nhất