Bạn mới bắt đầu tìm hiểu về đầu tư chứng khoán?

Bạn muốn thử đầu tư nhưng không biết bắt đầu từ đâu?

Đây là trang hướng dẫn đầy đủ và chi tiết nhất cách chơi chứng khoán mà bạn có thể tìm thấy trên mạng, chỉ có duy nhất ở GoValue.

Chú ý: Hãy lựa chọn từng bước phù hợp với mức độ hiểu biết của bạn. Bạn có thể sử dụng thanh danh mục (icon thu nhỏ bên phải màn hình) để lựa chọn nhanh nhất nội dung bạn cần xem.

Nếu bạn muốn học đầy đủ từ A-Z về đầu tư chứng khoán, hãy bắt đầu với lớp học (miễn phí) của GoValue: Hướng dẫn đầu tư chứng khoán cho người mới bắt đầu (từ A – Z)

Bước 1: Chuẩn bị – Bạn cần chuẩn bị những gì để bắt đầu chơi chứng khoán?

Trước khi bỏ tiền ra để đầu tư, có 2 vấn đề bạn cần hiểu rõ:

- Thứ nhất: Chứng khoán là gì?

- Thứ hai: Kiếm tiền từ chứng khoán như thế nào (hay là, lợi nhuận chứng khoán đến từ đâu?)

Câu hỏi đầu tiên:

Chứng khoán là gì?

Theo Khoản 1 Điều 4 của Luật Chứng khoán 2019, chứng khoán là tài sản, bao gồm:

- Cổ phiếu, trái phiếu, chứng chỉ quỹ

- Chứng quyền, chứng quyền có đảm bảo, quyền mua cổ phần, chứng chỉ lưu ký

- Chứng khoán phái sinh

- Các loại chứng khoán khác do Chính phủ quy định.

Thông thường ở Việt Nam, khi mọi người nói với nhau về “đầu tư chứng khoán” thì đó thường là đề cập đến việc: Đầu tư cổ phiếu.

Tuy nhiên, thực tế thì bạn cũng có thể mua chứng quyền, chứng quyền có đảm bảo hoặc chứng khoán phái sinh… đều có thể hiểu là đầu tư chứng khoán.

Cổ phiếu là gì?

Theo Khoản 2 Điều 4 của Luật Chứng khoán năm 2019, cổ phiếu là loại chứng khoán xác nhận quyền và lợi ích hợp pháp của người sở hữu đối với một phần vốn cổ phần của tổ chức phát hành.

Nghĩa là nếu bạn mua cổ phiếu của 1 công ty thì lượng cổ phiếu mà bạn sở hữu sẽ là giấy chứng nhận số tiền mà bạn góp vốn vào 1 công ty cổ phần. Khi đó bạn cũng sẽ được gọi là cổ đông của công ty.

Ví dụ dưới đây là hình ảnh thực tế của 1 cổ phiếu:

Để hiểu rõ hơn về khái niệm cổ phiếu, bạn có thể tham khảo bài viết sau đây của GoValue:

Cổ phiếu là gì? Những kiến thức cần biết về cổ phiếu (đầy đủ)

Lợi nhuận đầu tư cổ phiếu đến từ đâu?

Khi bạn chơi chứng khoán, bạn có thể kiếm lợi nhuận từ việc mua bán cổ phiếu trên thị trường chứng khoán.

Cụ thể, dưới đây là 2 thứ bạn có thể thu được khi mua cổ phiếu:

- Hưởng chênh lệch giá (giữa giá mua và giá bán)

- Hưởng cổ tức (bằng tiền mặt hoặc bằng cổ phiếu)

Hưởng chênh lệch giá

Khi bạn mua/bán cổ phiếu, lợi nhuận của bạn thu được sẽ được tính bằng công thức:

Lãi/lỗ = (Giá bán – Giá mua) * Số lượng cổ phiếu – (Thuế + Phí giao dịch)

Lấy ví dụ:

- Số lượng cổ phiếu bạn mua: 10.000 cổ phiếu

- Giá mua: 20k vnđ/cổ phiếu

- Giá bán: 30k vnđ/cổ phiếu

- Thuế: 0,1% giá trị giao dịch (chỉ áp dụng với giao dịch bán)

- Phí giao dịch: 0,15% giá trị giao dịch

Khi đó, bạn sẽ tính như sau:

- Phí giao dịch mua: 10.000 * 20k * 0,15% = 300.000đ

- Phí giao dịch bán: 10.000 * 30k * 0,15% = 450.000đ

- Thuế phải trả: 10.000 * 30k * 0,1% = 300.000đ

Do đó, lợi nhuận bạn thu được sẽ là:

Lợi nhuận = (30k – 20k) * 10.000 – (300k + 300k+ 450k) = 98,95 triệu vnđ.

Hưởng cổ tức

Cổ tức là số tiền hoặc cổ phiếu mà công ty sẽ trả cho bạn khi công ty kinh doanh có lãi.

Ví dụ:

Nếu công ty trả cổ tức 2k VNĐ/cổ phiếu và bạn đang có 10.000 cổ phiếu, thì bạn sẽ nhận được 20 triệu VNĐ tiền cổ tức (tương ứng bằng, 2k * 10.000 cổ phiếu).

Có rất nhiều các vấn đề liên quan đến cổ tức, vì thế, bạn có thể tham khảo bài viết dưới đây của GoValue để hiểu được toàn bộ các vấn đề liên quan đến cổ tức (bao gồm các ví dụ chi tiết) nhé: (Update 2022) Cổ tức là gì? Các vấn đề quan trọng cần biết

Chứng khoán phái sinh là gì?

Theo Khoản 9 Điều 4 của Luật Chứng khoán 2019, chứng khoán phái sinh là công cụ tài chính dưới dạng hợp đồng, bao gồm hợp đồng quyền chọn, hợp đồng tương lai, hợp đồng kỳ hạn, trong đó xác nhận quyền, nghĩa vụ của các bên đối với việc thanh toán tiền, chuyển giao số lượng tài sản cơ sở nhất định theo mức giá đã được xác định trong khoảng thời gian hoặc vào ngày đã xác định trong tương lai.

Nếu bạn là nhà đầu tư cá nhân mới bắt đầu tham gia thị trường thì tôi khuyên bạn tạm thời có thể bỏ qua Chứng khoán phái sinh, vì đây là 1 công cụ đầu tư có tính nâng cao hơn và bạn có thể mất rất nhiều tiền nếu không hiểu rõ mà vẫn “chơi” phái sinh.

Nếu bạn vẫn muốn tìm hiểu thì có thể tham khảo bài viết này của GoValue nhé: Chứng khoán phái sinh: Tất cả những kiến thức bạn cần biết.

Chứng quyền là gì?

Tương tự như chứng khoán phái sinh, Chứng quyền là 1 công cụ phức tạp đối với những nhà đầu tư mới bắt đầu.

Bạn có thể tham khảo hướng dẫn chi tiết ở đây: Hướng dẫn toàn tập về chứng quyền.

Chú ý: Chỉ nên mua/bán chứng quyền khi bạn đã thông thạo trong việc mua/bán cổ phiếu (nếu không, tôi chắc chắn bạn sẽ bị mất tiền).

Bước 2: Thử nghiệm – Mua cổ phiếu đầu tiên như thế nào?

Trong bước tiếp theo này, bạn sẽ cần biết những vấn đề sau:

- Mở một tài khoản chứng khoán để thực hiện giao dịch mua/bán cổ phiếu

- Học cách xem bảng giá chứng khoán

- Tìm hiểu về các “luật chơi” (quy định) khi mua/bán

Mở tài khoản chứng khoán ở đâu tốt nhất?

Để mở tài khoản chứng khoán, bạn cần chọn cho mình 1 công ty chứng khoán uy tín để mở tài khoản. Mỗi công ty chứng khoán sẽ có những quy định khác nhau, mức phí giao dịch khác nhau.

Nếu bạn chưa có tài khoản chứng khoán, bạn có thể mở tài khoản Online ở đây:

Form đăng ký mở tài khoản chứng khoán (MIỄN PHÍ – 100% Online)

Vậy làm thế nào để bạn biết được công ty chứng khoán nào tốt?

GoValue đã có hướng dẫn chi tiết 5 công ty chứng khoán uy tín nhất và cách mở tài khoản chứng khoán (100% Online). Bạn hãy tham khảo bài viết dưới đây nhé:

Cách mở tài khoản chứng khoán 100% Online (2021)

Xem bảng giá chứng khoán như thế nào?

Bảng giá chứng khoán là nơi thể hiện mức giá mua/bán và khối lượng mua/bán mà mọi người đặt lệnh trên sàn.

Từ đó, nếu bạn có nhu cầu mua/bán cổ phiếu nào đó, bạn sẽ biết được mình cần mua hoặc cần bán ở mức giá nào thì phù hợp.

Mỗi công ty chứng khoán sẽ có 1 bảng giá chứng khoán riêng với

Ví dụ:

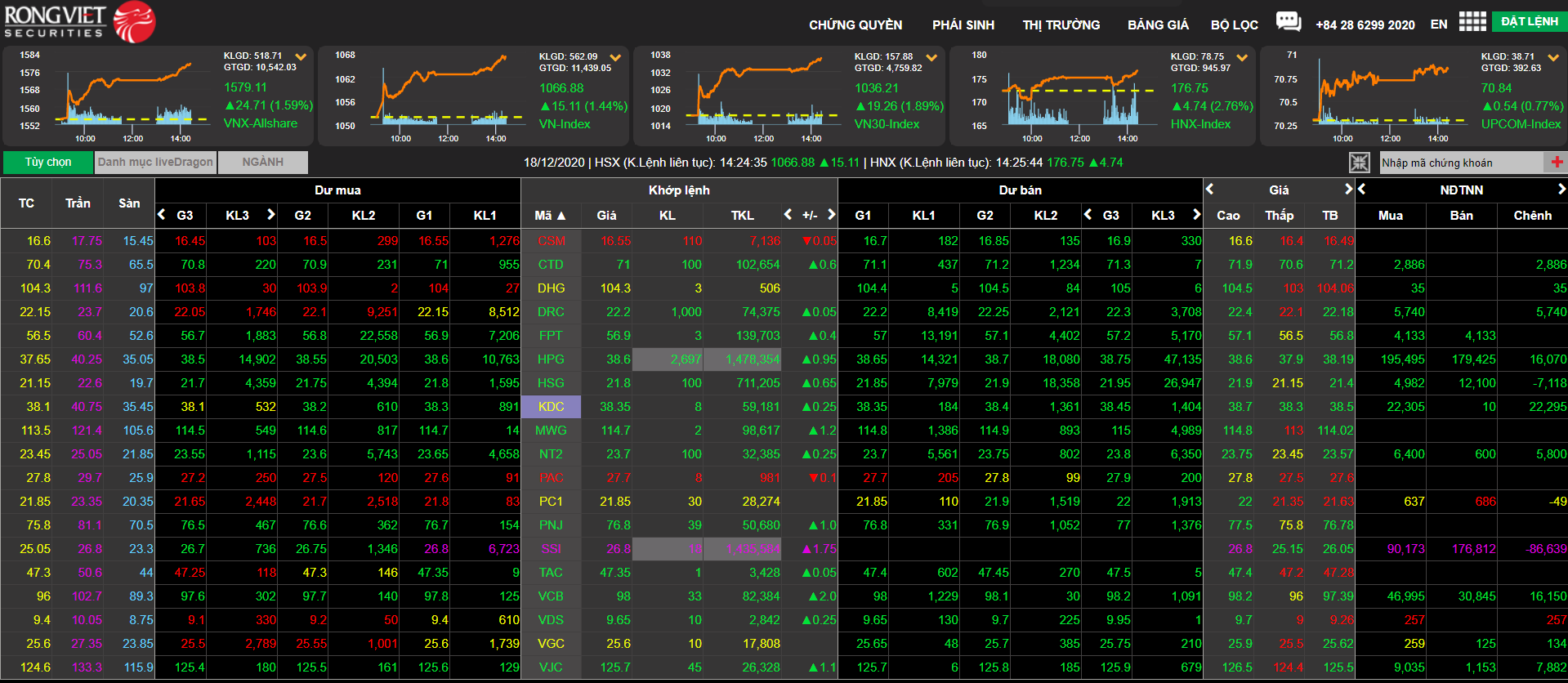

Bảng giá chứng khoán của Công ty chứng khoán (Ctck) Rồng Việt:

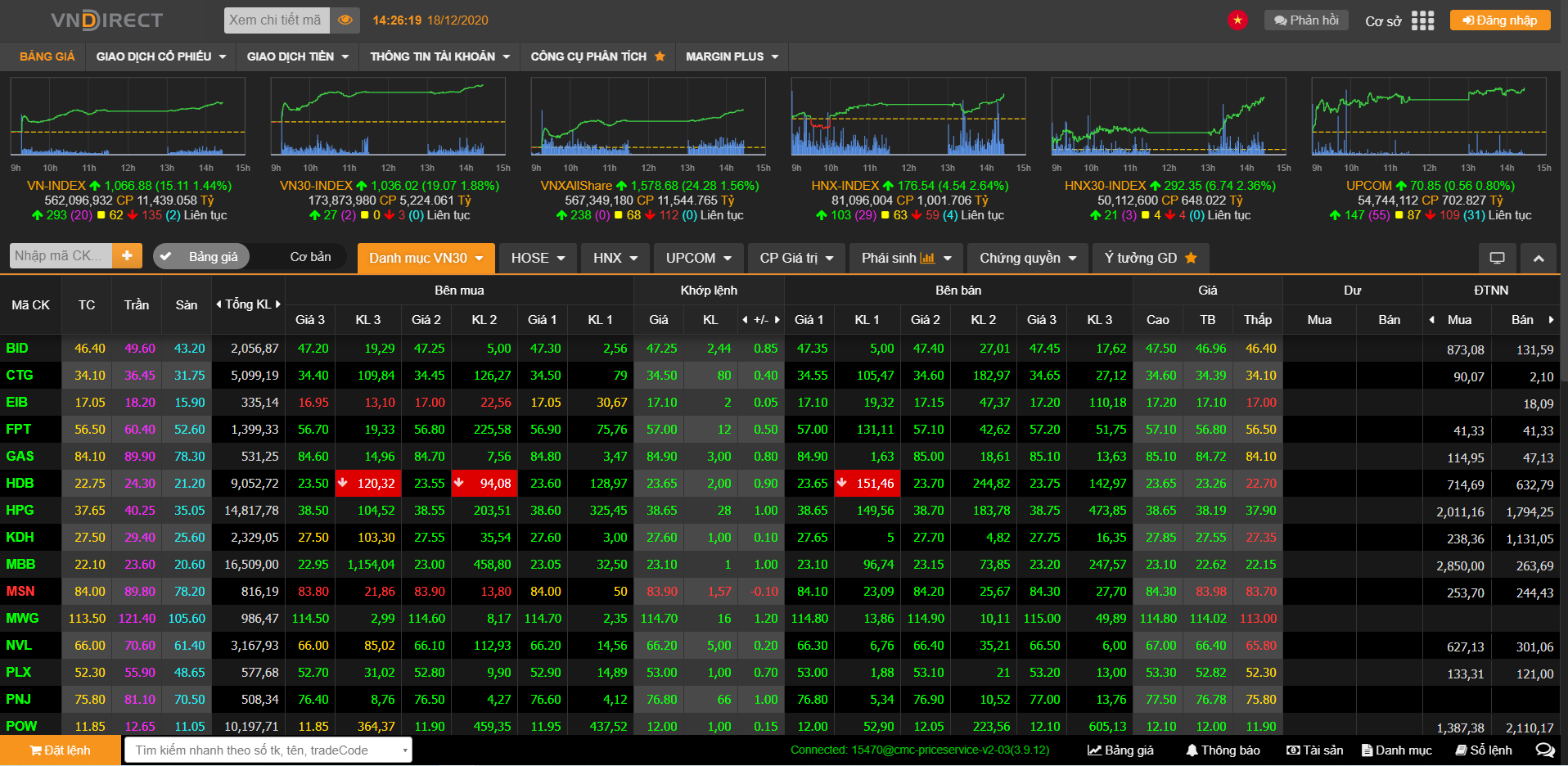

Bảng giá chứng khoán của Ctck Vndirect:

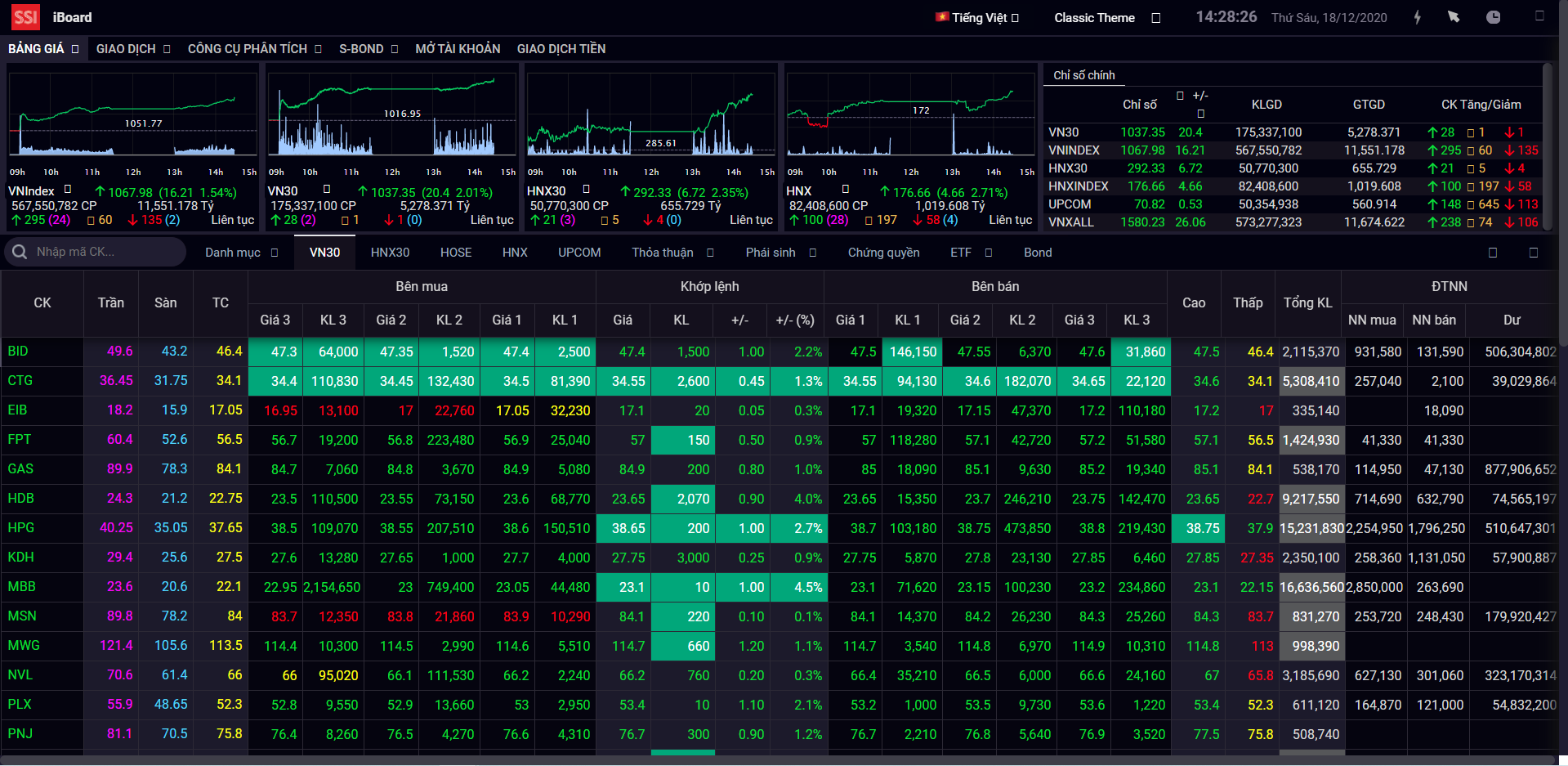

Bảng giá chứng khoán của Ctck Ssi:

Việc sử dụng bảng giá của Ctck nào là không quan trọng. Vì dù hình thức khác nhau nhưng nội dung giá & khối lượng mua bán ở tất cả các bảng là như nhau.

Điều quan trọng là bạn cần hiểu được thế nào là giá mua, giá bán, khối lượng mua, khối lượng bán, giá khớp lệnh trên bảng giá.

GoValue đã có 1 bài viết rất chi tiết hướng dẫn cho bạn về vấn đề này (kèm theo ví dụ cụ thể). Bạn có thể tham khảo bài viết ở đây:

Cách đọc bảng giá chứng khoán cho người mới bắt đầu (NHANH NHẤT)

Thời gian giao dịch trên sàn?

Bất kỳ một thị trường hay sàn giao dịch nào cũng đều có “luật chơi” hay những quy định riêng của nó. Và đương nhiên khi bạn tham gia vào thì bạn phải tuân thủ.

Ở Việt Nam hiện tại có 3 sàn giao dịch chứng khoán. Sàn giao dịch chứng khoán Hồ Chí Minh (HOSE), Sàn giao dịch chứng khoán Hà Nội (HNX) và sàn UPCOM, ở đây tôi sẽ gọi tắt là sàn.

Chú ý: về bản chất UPCOM là không được coi là 1 sàn giao dịch (hay, exchange). UPCOM viết tắt của Unlisted Public Company Market. Là nơi giao dịch cho những công ty đại chúng chưa niêm yết.

Các sàn đều mở cửa vào các ngày làm việc trong tuần từ thứ 2 đến thứ 6. Tất nhiên là trừ những ngày lễ, Tết.

Thời gian giao dịch trong ngày từ 9:00 sáng đến 2:45 chiều. Trong đó có khoảng thời gian nghỉ trưa từ 11:30 sáng đến 1:00 chiều.

Phiên

Phương thức giao dịch

Giờ giao dịch

Sáng

Khớp lệnh định kỳ

9h00’ – 9h15’

Khớp lệnh liên tục

9h15’ – 11h30’

Nghỉ trưa

11h30’ – 13h00’

Chiều

Khớp lệnh liên tục

13h00’ – 14h30’

Khớp lệnh định kỳ

14h30’ – 14h45’

Ở bảng trên có nhắc đến khớp lệnh định kỳ và khớp lệnh liên tục. Hai phiên khớp lệnh này có nguyên tắc khớp lệnh khác nhau.

Lệnh ATO và ATC – Phiên khớp lệnh định kỳ là gì?

Phiên khớp lệnh định kỳ diễn ra vào 15 phút đầu tiên và 15 phút cuối cùng của 1 ngày giao dịch.

Mục đích của phiên khớp lệnh định kỳ là xác định mức giá mở cửa và mức giá đóng cửa của 1 ngày giao dịch.

Trong các phiên giao dịch này, mức giá mở/đóng cửa được xác định dựa trên mức giá mà tại đó khối lượng khớp lệnh là lớn nhất. Các lệnh ATO (At-the-open) và ATC (At-the-close) sẽ được sử dụng trong phiên khớp lệnh định kỳ. Đây là 2 loại lệnh chỉ có khối lượng mà không có mức giá cố định, và được ưu tiên khớp trước tất cả những loại lệnh khác.

Ví dụ:

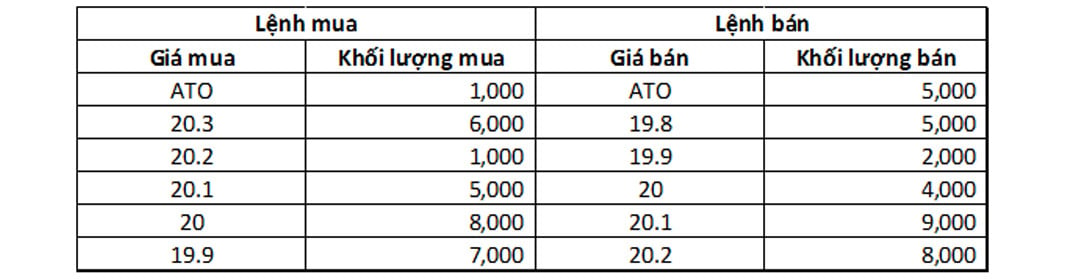

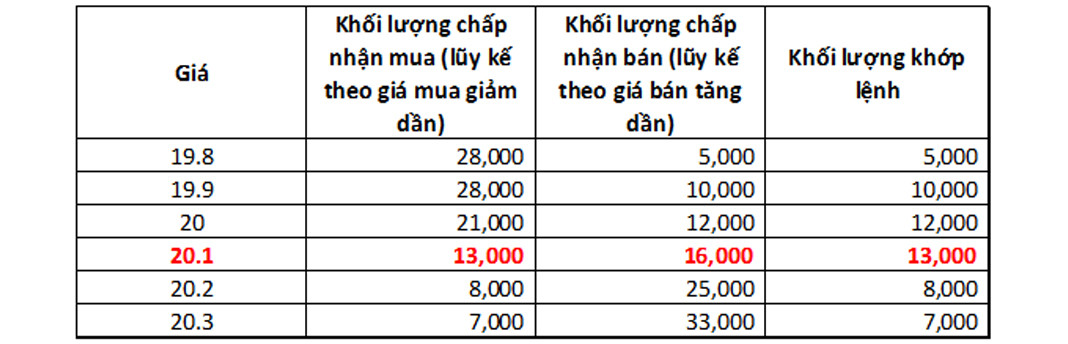

Ở phiên khớp lệnh mở cửa ATO của ngày 24/10/20xx, tôi có danh sách lệnh của 1 cổ phiếu XYZ như sau (đơn vị giá: nghìn đồng):

Lưu ý:

Các lệnh mua/bán sẽ không được khớp ngay khi được nhập vào trong phiên khớp lệnh định kỳ mà phải chờ khi kết thúc 15 phút nhập lệnh.

Sau khi hết 15 phút nhập lệnh, hệ thống của sàn sẽ tổng kết lại bằng cách…

…tính tổng lũy kế khối lượng mua (theo mức giá giảm dần) và khối lượng bán (theo mức giá tăng dần).

Ta có bảng sau:

Kết quả?

Tại mức giá 20.1, khối lượng khớp lệnh là 13.000 cổ phiếu (CP), lớn nhất so với các mức giá khác. Do đó, mức giá mở cửa của phiên giao dịch ngày 24/10/20xx là 20.100đ/CP với khối lượng giao dịch 13.000 CP.

Nếu bạn đặt mua ở mức giá cao hơn hoặc bằng 20.1 (cụ thể: giá 20.1 – 20.3) hoặc mua bằng lệnh ATO thì bạn đều khớp mua lệnh ở mức giá 20.1. Bạn sẽ không mua được CP nào nếu bạn đặt mua ở mức giá từ 19.8 – 20.0.

Nếu bạn đặt bán ở mức giá thấp hơn hoặc bằng 20.1 (cụ thể: giá 19.8 – 20.1) hoặc bán bằng lệnh ATO thì bạn đều khớp bán ở mức giá 20.1. Bạn sẽ không bán được CP nào nếu bạn bán ở mức giá 20.2.

Ví dụ trên có rõ ràng với bạn không?

Cách xác định mức giá đóng cửa trong phiên khớp lệnh định kỳ ATC (at-the-close) cũng được thực hiện hoàn toàn tương tự.

Chú ý:

Có một thuật ngữ luôn được sử dụng đó là: Giá tham chiếu.

Giá tham chiếu chính là giá đóng cửa của phiên giao dịch liền trước đối với 2 sàn HOSE và HNX.

Phiên khớp lệnh liên tục

Đây là phiên giao dịch mà các lệnh mua/bán sẽ được khớp ngay lập tức sau khi nhập vào hệ thống. Loại lệnh được sử dụng nhiều nhất là lệnh LO (hay, lệnh giới hạn, limited order).

Lệnh LO là lệnh yêu cầu mua hoặc bán tại 1 mức giá xác định (mức giá bạn đặt) hoặc TỐT HƠN.

Ví dụ:

Cổ phiếu XYZ đang có dư bán tại mức giá 20.5 với khối lượng 3.000 cổ phiếu. Giả sử bạn đặt mua tại mức giá 20.5 hoặc cao hơn, chẳng hạn 20.6, với khối lượng mua 1.200 cổ phiếu.

Trong trường hợp bạn chấp nhận mua ở giá 20.6, mức giá bán 20.5 được hiểu là TỐT HƠN so với yêu cầu của bạn.

Khi đó, ngay lập tức lệnh mua – bán sẽ ngay lập tức được khớp. Bạn sẽ khớp được 1.200 cổ phiếu tại mức giá 20.5 (hoặc 20.6, nếu bạn đặt giá LO là 20.6). Dư bán còn lại tại mức giá 20.5 là 1.800 cổ phiếu.

Có những loại lệnh nào được sử dụng khi mua/bán?

Ngoài lệnh ATO, ATC và lệnh LO đã được tôi lấy ví dụ ở trên thì còn một số loại lệnh cũng được sử dụng trong phiên khớp lệnh liên tục…

…bao gồm: MP, MTL, MOK, MAK…

Tuy nhiên, bạn không cần phải biết và sử dụng hết tất cả các loại lệnh này.

Theo tôi, nếu bạn là nhà đầu tư mới, bạn chỉ cần hiểu và biết cách sử dụng 3 loại lệnh: ATO, ATC và LO là đủ.

Trước khi đi vào thực chiến, tôi khuyên bạn nên xem video sau (để không bị mất tiền khi đầu tư):

Bước 3: Thực chiến – Tìm kiếm cổ phiếu tốt như thế nào?

Hầu hết nhà đầu tư mới tham gia thị trường sẽ đặt câu hỏi:

Bây giờ mua cổ phiếu nào được?

Trong thực tế, có khá nhiều cách để bạn có thể bắt đầu tìm kiếm cổ phiếu để mua. Ở bước này, tôi sẽ hướng dẫn cho bạn 2 vấn đề chính:

- Tìm kiếm thông tin về cổ phiếu ở đâu?

- Chọn lọc cổ phiếu như thế nào?

Đầu tiên…

Tìm kiếm thông tin về cổ phiếu ở đâu?

Dưới đây là 1 số nguồn bạn có thể tham khảo:

Bạn cần cập nhật tin tức?

Nếu bạn cần cập nhật tin tức về cổ phiếu, thị trường tài chính, bạn nên tham khảo Cafef.

Đây có thể xem là trang cập nhật tin tức nhanh nhất về các cổ phiếu (theo ý kiến cá nhân của tôi).

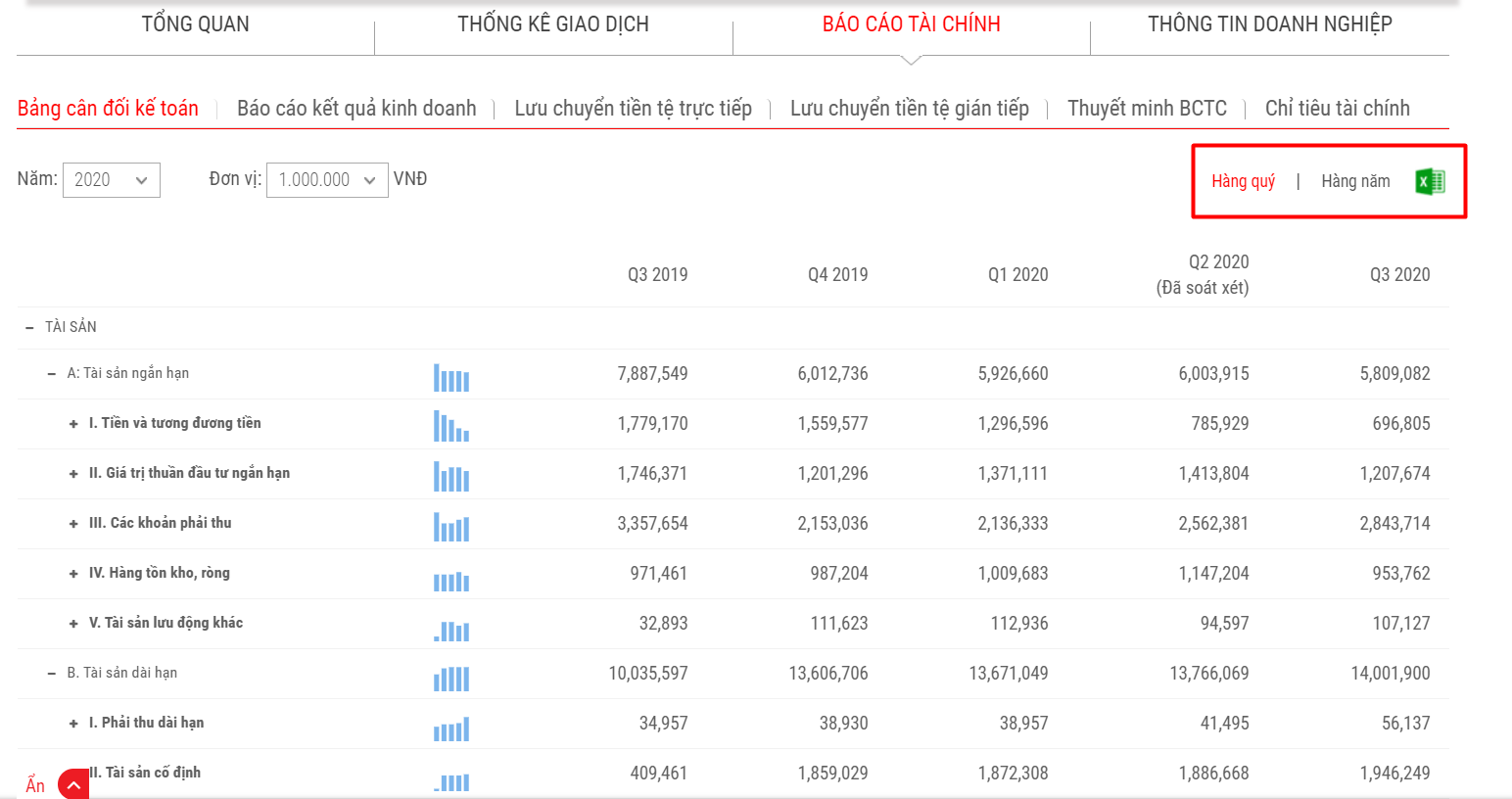

Bạn cần tải dữ liệu báo cáo tài chính (dạng excel, pdf) của doanh nghiệp?

Hầu hết các Ctck đều hỗ trợ vấn đề này, tuy nhiên, cá nhân tôi thường sử dụng dữ liệu của Ctck Tân Việt (TVSI).

Dữ liệu của TVSI được chuẩn hóa khá tốt và dễ dàng tải về để sử dụng cho việc phân tích.

Ví dụ với dữ liệu báo cáo tài chính của REE:

Xem thêm video về gợi ý Tìm kiếm thông tin về doanh nghiệp:

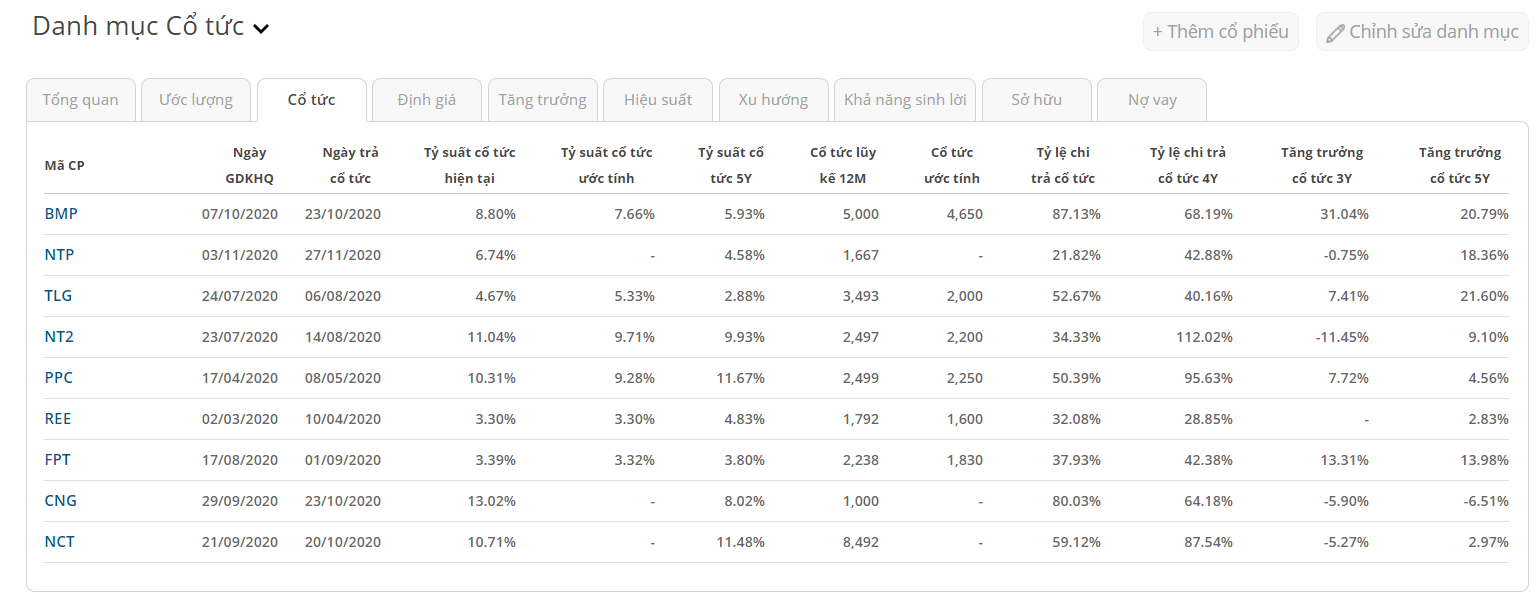

Bạn cần tạo danh mục nhiều cổ phiếu và theo dõi các chỉ số tài chính quan trọng?

Ví dụ, dưới đây là 1 danh mục gồm 9 cổ phiếu có tỷ suất cổ tức cao và ổn định được tạo trên App của GoValue:

Ở đây bạn có thể theo dõi tất cả các chỉ số quan trọng của cổ phiếu:

- Ước lượng: Những ước lượng, dự báo về kết quả kinh doanh

- Cổ tức

- Định giá

- Tăng trưởng

- Hiệu suất cổ phiếu

- Xu hướng

- Khả năng sinh lời của cổ phiếu

- Tỷ lệ sở hữu của cổ đông

- Nợ vay

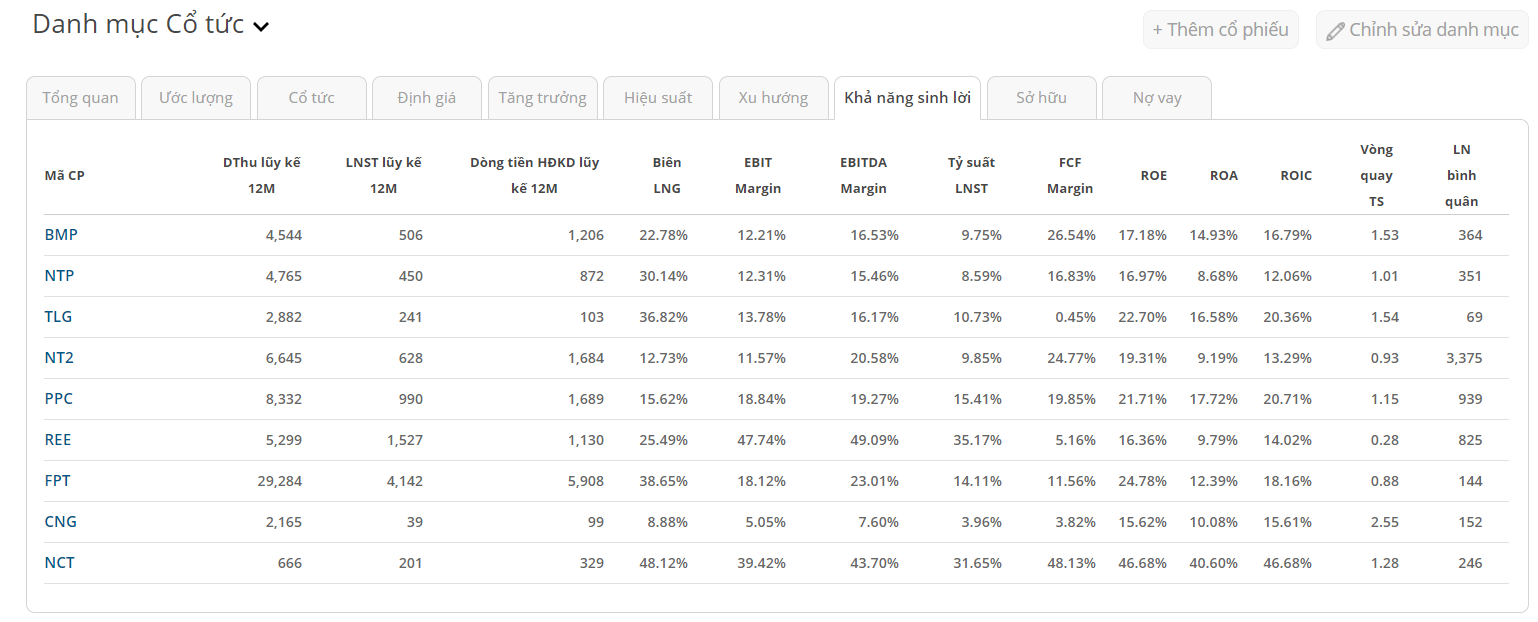

Ví dụ với thông tin Khả năng sinh lời của cổ phiếu:

Nếu bạn muốn tham gia vào Cộng đồng đầu tư để trao đổi & học hỏi kinh nghiệm?

Bạn có thể tham gia vào Nền tảng nghiên cứu cổ phiếu do GoValue phát triển.

Chọn lọc cổ phiếu như thế nào?

Nếu bạn thực sự nghiêm túc về việc kiếm tiền, làm giàu từ chứng khoán, bạn sẽ cần xây dựng cho mình 1 phương pháp chọn lọc cổ phiếu tốt.

Thực tế là bất kỳ 1 nhà đầu tư chuyên nghiệp nào cũng có cho mình 1 phương pháp chọn lọc cổ phiếu.

Thông thường sẽ có 2 trường phái đầu tư:

- Phân tích kỹ thuật

- Phân tích cơ bản

Nếu bạn muốn tìm hiểu về phân tích kỹ thuật thì bạn sẽ cần cài đặt phần mềm Amibroker để xây dựng các chỉ báo kỹ thuật hỗ trợ cho việc mua bán.

Tham khảo thêm: Amibroker: Hướng dẫn cài đặt & phân tích kỹ thuật (2021)

Trong phạm vi bài viết này, tôi sẽ giới thiệu với bạn 2 chiến lược chọn lọc cổ phiếu đang được áp dụng rất phổ biến trên thị trường:

Phương pháp CANSLIM

Đây là 1 phương pháp khá toàn diện khi kết hợp cả phân tích kỹ thuật với các chỉ số phân tích cơ bản.

Chuyên gia nghiên cứu cổ phiếu Minh Dũng của GoValue team đã có 1 bài hướng dẫn rất chi tiết về phương pháp này.

(Update 2021) Hướng dẫn lọc cổ phiếu theo phương pháp CANSLIM

Phương pháp này khá đơn giản, dễ thực hiện và cũng rất hiệu quả ở thị trường Việt Nam.

Do đó, nếu bạn mới là “tay mới” F0 trên thị trường, tôi thành thật khuyên bạn bắt đầu với phương pháp này.

Phương pháp 4M

Đây là 1 phương pháp lấy ý tưởng từ trường phái đầu tư giá trị của Warren Buffett.

4 chữ M viết tắt cho 4 vấn đề quan trọng liên quan đến cổ phiếu:

- Meaning: Công ty có ý nghĩa với bạn

- Moat: Công ty có lợi thế cạnh tranh

- Management: Công ty có đội ngũ quản trị tốt

- Margin of safety: Cổ phiếu có biên an toàn đủ lớn (giá cổ phiếu < giá trị nội tại của công ty)

Để hiểu rõ về phương pháp này và cách thức thực hiện, bạn có thể tham khảo bài viết sau đây của GoValue:

Phương pháp đầu tư 4M: Hướng dẫn toàn tập

Bộ lọc cổ phiếu

Bạn có thể tham khảo thêm bài viết dưới đây của GoValue để hiểu rõ về các bộ lọc cổ phiếu khác (cũng rất hiệu quả):

6 Bộ lọc cổ phiếu tốt nhất trên thị trường Việt Nam

Bước 4: Tăng tốc – Làm thế nào để phân tích và định giá 1 cổ phiếu?

Khi bạn đã hoàn thành bước 3, nếu may mắn, bạn đã bắt đầu có lãi 15 – 20% ở 1 vài cổ phiếu.

Tuy nhiên, nếu bạn muốn chứng khoán thực sự là 1 kênh đầu tư kiếm tiền lâu dài cho mình, thì bạn sẽ cần học cách phân tích và định giá 1 cổ phiếu.

Do đó, ở phần 4 – Tăng tốc, tôi sẽ hướng dẫn cho bạn những vấn đề sau:

- Làm thế nào để đọc hiểu và phân tích báo cáo tài chính?

- Làm thế nào để định giá 1 cổ phiếu?

Đọc và phân tích báo cáo tài chính như thế nào?

Báo cáo tài chính là ngôn ngữ sử dụng trong đầu tư chứng khoán.

Nói cách khác, nếu bạn đầu tư 1 cách nghiêm túc, bạn PHẢI biết đọc báo cáo tài chính (BCTC).

Tôi chưa từng thấy ai làm giàu từ chứng khoán mà không biết đọc báo cáo tài chính.

Câu hỏi đặt ra là:

Nếu bạn không có nhiều kiến thức tài chính, làm thế nào để đọc hiểu BCTC?

Hãy tham khảo bài viết: Hướng dẫn đọc và phân tích báo cáo tài chính (NHANH)

Đây là hướng dẫn chi tiết và đầy đủ nhất về BCTC mà bạn có thể tìm thấy trên Internet.

Và quan trọng là trong bài viết này, các kiến thức được GoValue trình bày từ những ví dụ cơ bản đến nâng cao. Dù bạn không có nhiều kiến thức tài chính thì vẫn có thể lĩnh hội được hết.

Ngoài ra, bạn có thể tham khảo video dưới đây về các nhóm chỉ số tài chính khi phân tích BCTC:

Định giá 1 cổ phiếu như thế nào?

Đây là lúc bạn sẽ cần đến 1 chút công thức tính toán và sử dụng excel.

Vẫn là câu hỏi tôi vẫn thường gặp…

…nếu chưa có nhiều kiến thức tài chính thì có thể học không?

Chắc chắn là CÓ THỂ!

Trong bài viết: 9 công thức định giá cổ phiếu đơn giản nhất, anh Khánh Phan – Founder của GoValue – có chia sẻ cả những phương pháp xác định giá trị cổ phiếu mà thậm chí là…

…bạn không cần biết 1 chút gì về công thức định giá.

Tất nhiên, bạn sẽ cần biết nhiều phương pháp định giá để có thể áp dụng trong từng doanh nghiệp ở những lĩnh vực, ngành nghề khác nhau.

Nếu bạn chưa biết xác định giá trị của cổ phiếu thì việc bạn mua/bán cổ phiếu KHÔNG được gọi là đầu tư, mà đó thực sự là… ĐÁNH BẠC!

Bước 5: Làm giàu – Kiếm tiền dài hạn từ cổ phiếu như thế nào?

Ở bước cuối cùng này, tôi sẽ chia sẻ với bạn 2 vấn đề chính:

- Đầu tư giá trị – kiếm tiền dài hạn từ cổ phiếu như thế nào?

- Xác định lợi thế cạnh tranh bền vững của doanh nghiệp như thế nào?

Đầu tư giá trị – kiếm tiền dài hạn từ cổ phiếu như thế nào?

Cách đơn giản nhất để thành công khi đầu tư chứng khoán đối với người mới, đó là…

Áp dụng chiến lược của những nhà đầu tư thành công!

Trong tất cả những chiến lược đầu tư mà GoValue đã thử nghiệm ở thị trường Việt Nam trong hơn 12 năm qua, thì ĐẦU TƯ GIÁ TRỊ là phương pháp tối ưu nhất ở nhiều góc độ:

- Lợi nhuận cao

- Rủi ro thấp, khả năng bảo toàn vốn cao

- Khả năng kiếm tiền trong dài hạn

Đầu tư giá trị cũng là phương pháp được Warren Buffett áp dụng để trở thành nhà đầu tư vĩ đại nhất hiện tại.

Tất nhiên là khi bạn đã thực chiến trên thị trường, bạn sẽ có thể áp dụng nhiều chiến lược khác nhau để kiếm tiền từ cổ phiếu.

Tuy nhiên, nếu bạn là người mới bắt đầu thì chắc chắn đầu tư giá trị là 1 chiến lược phù hợp nhất vì nó sẽ giúp bạn tránh được nhiều rủi ro và bảo toàn vốn, trước khi nghĩ đến việc làm giàu.

Warren Buffett có 1 câu nói rất nổi tiếng:

Điều số 1 quan trọng nhất là không để mất tiền.

Điều số 2 là… Không quên điều số 1.

Do đó, tôi thực sự khuyên bạn nên đọc bài viết về đầu tư giá trị của anh Khánh Phan – Founder của GoValue:

Hướng dẫn đầy đủ nhất về đầu tư giá trị tại thị trường Việt Nam

Xác định lợi thế cạnh tranh bền vững của doanh nghiệp như thế nào?

Để trở thành 1 nhà đầu tư chuyên nghiệp và kiếm tiền dài hạn từ thị trường chứng khoán, 1 kỹ năng QUAN TRỌNG NHẤT mà bạn cần phải học, đó là:

…Xác định lợi thế cạnh tranh BỀN VỮNG của doanh nghiệp.

Bất kỳ 1 siêu cổ phiếu nào giúp bạn kiếm được 300 – 500%, đều tồn tại 1 lợi thế cạnh tranh bền vững ở sau.

Trong giới đầu tư (và khởi nguồn là Warren Buffett), gọi thuật ngữ này là “con hào kinh tế” (economic moats).

Doanh nghiệp giống như 1 lâu đài và lợi thế cạnh tranh bền vững là con hào bao quanh lâu đài, bảo vệ lâu đài khỏi những kẻ thù (đối thủ cạnh tranh trên thị trường).

Mỗi năm, bạn chỉ cần mua được 1 cổ phiếu có “moat” ở mức giá thấp hợp lý thì chỉ sau nhiều năm, chắc chắn là bạn sẽ trở nên giàu có.

Do đó, để hoàn thành bước cuối cùng để bạn trở nên giàu có từ cổ phiếu, bạn có thể tham khảo hướng dẫn sau của GoValue:

Hướng dẫn xác định lợi thế cạnh tranh bền vững của doanh nghiệp

BONUS 1: Khi nào bạn nên bán cổ phiếu?

Dựa trên kinh nghiệm của mình và tham khảo từ nhiều cuốn sách nổi tiếng khác… Tôi đúc rút ra 5 lý do quan trọng mà bạn nên cân nhắc bán cổ phiếu.

Hãy nghĩ về 5 lý do này và bình tĩnh kiểm soát tâm lý trước khi đặt lệnh bán:

- #1. Bạn phát hiện ra mình đã mắc lỗi trong việc đánh giá/định giá cổ phiếu đó

- #2. Công ty bị suy giảm trong các yếu tố kinh doanh và định giá, không còn đạt các tiêu chí đầu tư của bạn

- #3. Bạn lo lắng đến mất ngủ vì khoản đầu tư của mình

- #4. Bạn cần tiền và phải rút số tiền đầu tư ra trong khoảng từ 1 – 3 năm tới

- #5. Bạn tìm thấy 1 cổ phiếu khác có thể đem đến 1 lợi nhuận cao hơn

Chọn thời điểm BÁN cổ phiếu là 1 kỹ năng quan trọng giúp bạn bảo toàn lợi nhuận khi đầu tư (hoặc giảm thiểu mức lỗ). Tuy nhiên, bạn sẽ phải tích lũy 1 lượng kinh nghiệm nhất định để có thể ra quyết định bán chính xác.

BONUS 2: Học đầu tư ở đâu?

Value Investing Masterclass 2.1 – Lớp học đầu tư giá trị đầu tiên và duy nhất ở Việt Nam, do GoValue tổ chức.

Bạn có thể tham khảo thông tin chi tiết khóa học ở đây: Value Investing Masterclass 2.1.

————————————————-

Dành cho bạn…

Bạn đã sẵn sàng cho giao dịch đầu tiên của mình chưa? Bạn còn điều gì thắc mắc cần hỏi thêm không?

Hãy comment bên dưới, tôi sẽ trả lời giúp bạn.

Và đừng quên chia sẻ bài viết này đến bạn bè của bạn nhé.